20代単身で無貯蓄6割、無貯蓄世帯の子どもはこの15年で倍増、相当額の貯蓄を前提とする生活様式(世帯形成、子育て、医療、介護)は破綻──急がれる福祉国家型の生活保障

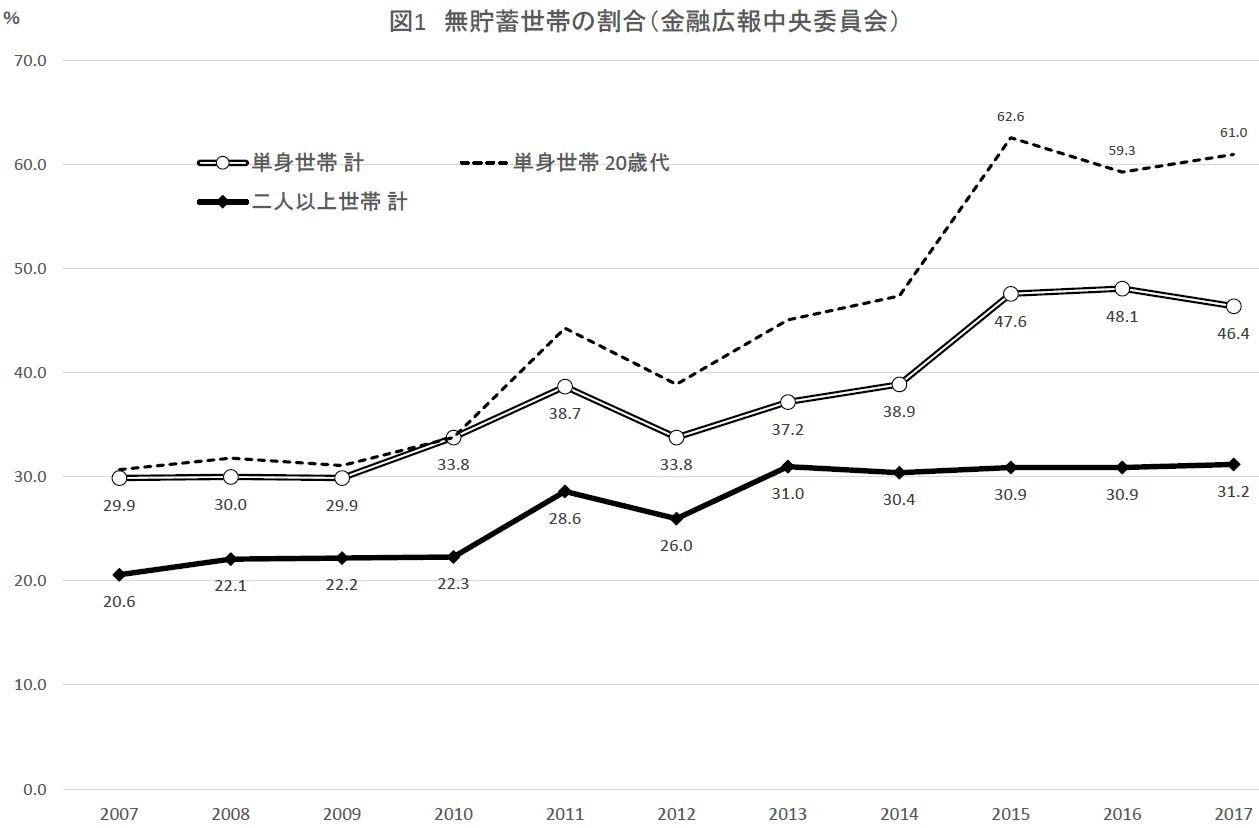

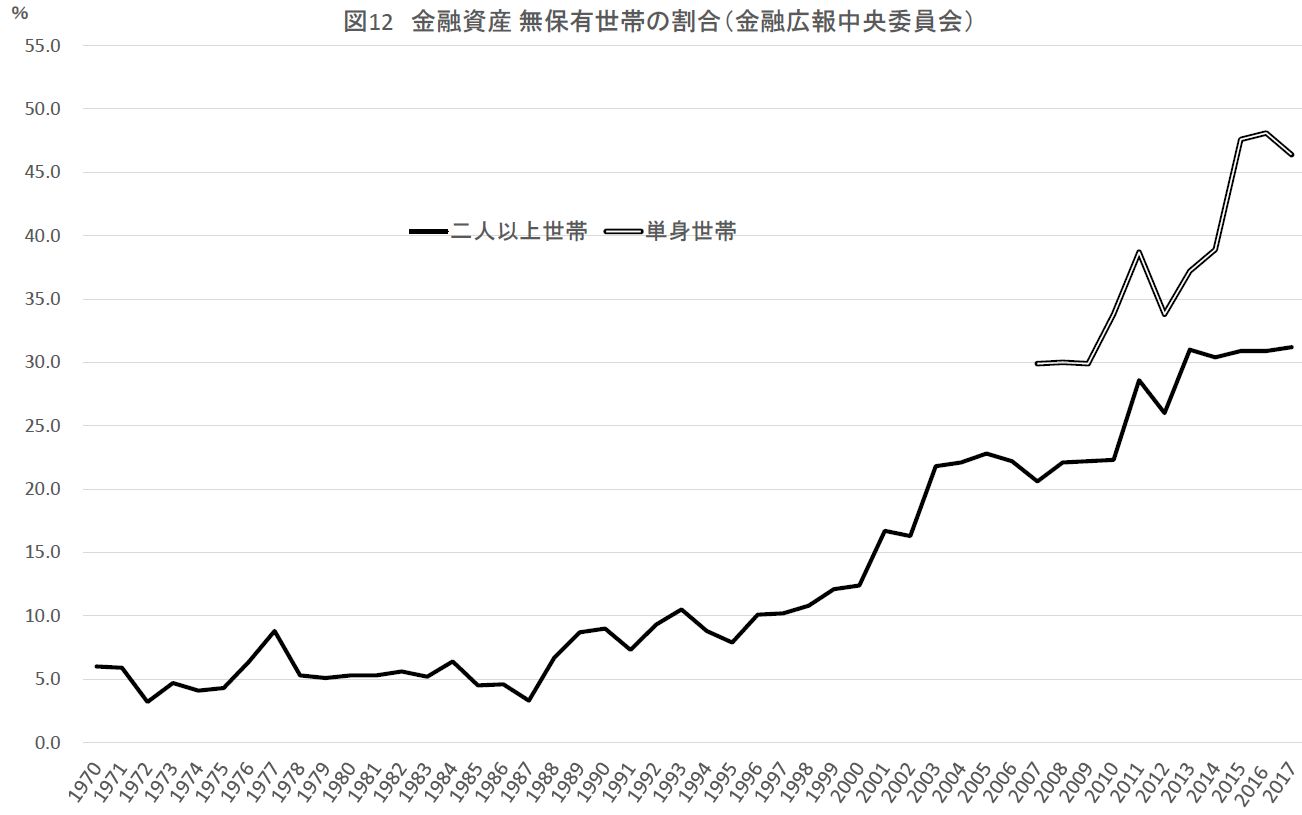

ここ数年、貯蓄がない世帯が急増している。日銀の外郭団体である「金融広報中央委員会」は毎年、「家計の金融行動に関する世論調査」を行っているが、今年の6、7月に行われた二人以上世帯の調査では、金融資産無しの世帯割合が31.2%と、2013年以来5年連続の30%超えとなった。同じく単身世帯の調査では(ネットモニター方式)、46.4%と、これも2015年以来3年連続で45%を超えた。

▼図1でわかるように、2010年から大きな変化が起きており、これは、2008年秋からの経済危機の時期に照応する。無貯蓄世帯率は、二人以上世帯では2割強から3割強に、単身世帯は3割前後から5割弱に増加した。

なお、この調査でたずねる「金融資産」は、「運用の為または将来に備えて蓄えている」ものに限定されており、事業用の資産、実物資産、日常的な出し入れ・引き落としに備えている部分は除かれている。

20歳代単身 無貯蓄率の急増

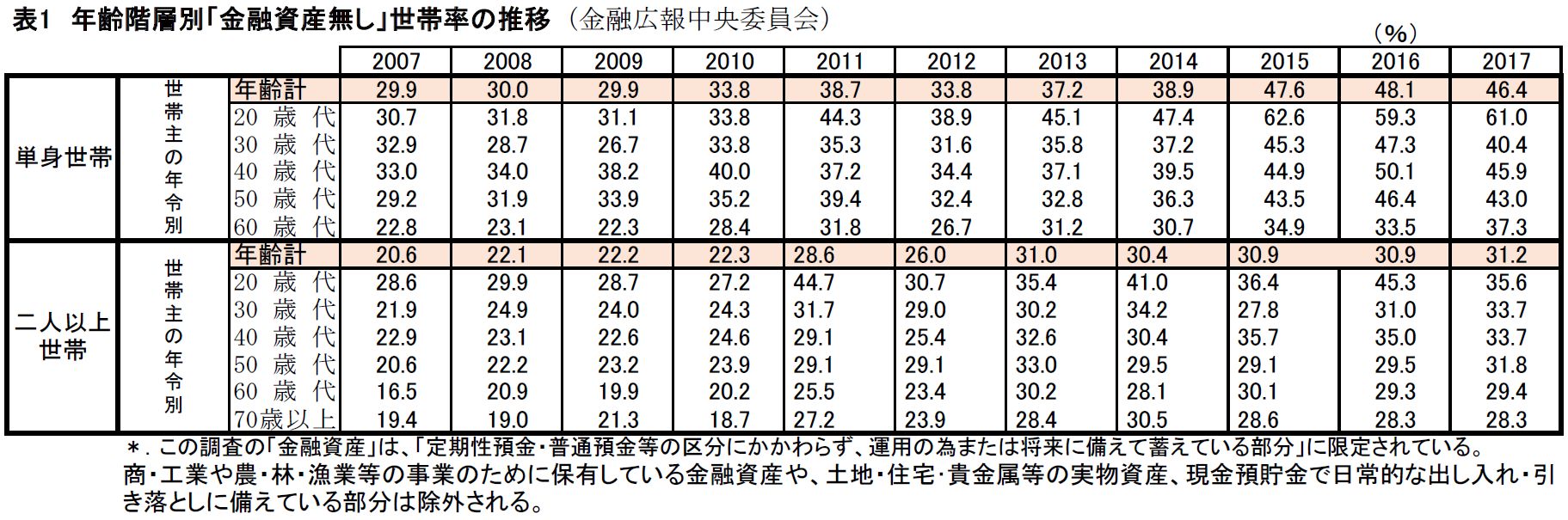

▼表1は同じ調査で年齢階層別に無貯蓄世帯率をみたものだ。単身世帯では20歳代が高い割合を示し、ここ3年ほど6割前後となっている。単身世帯調査は70歳以上を対象としていないが、60歳代は2017年もまた上がって37%になり、50歳代は少し下がったが43%と高い割合である。50歳代、60歳代の単身世帯で無貯蓄というのは相当にコワイ状況であることは想像に難くない。「全日本民医連」が毎年発表している「手遅れ死亡事例」では、50歳代、60歳代が三分の二程度を占めている(全日本民医連「2016年経済的事由による手遅れ死亡事例調査資料」)。

また、単身20歳代で「将来に備え」た貯蓄無しが6割という数字は、結婚・世帯形成の困難、将来のさらなる人口減、および、そうした人びとが高齢期に遭遇するであろういっそうの困窮を予想させる。

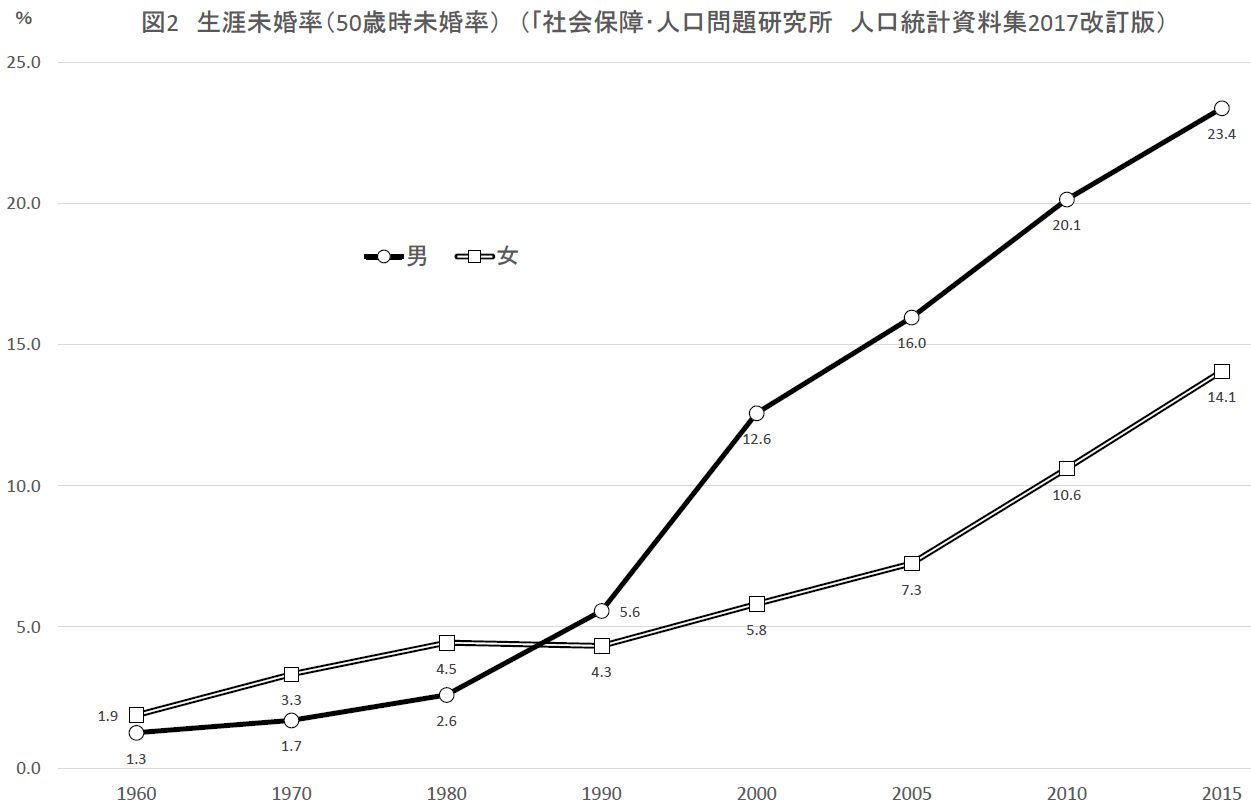

もとより貯蓄の問題だけで説明することはできないが、実際に、男性の「生涯未婚率」(50歳時点での未婚率)は大きく上昇している(▼図2)。本ブログの記事(2017.10.17)でも指摘したが、いまや40歳代の男性で<子がいる夫婦>の夫である割合は51%にすぎず(国勢調査2015年)、1995年の71%から20ポイントも下がった)。

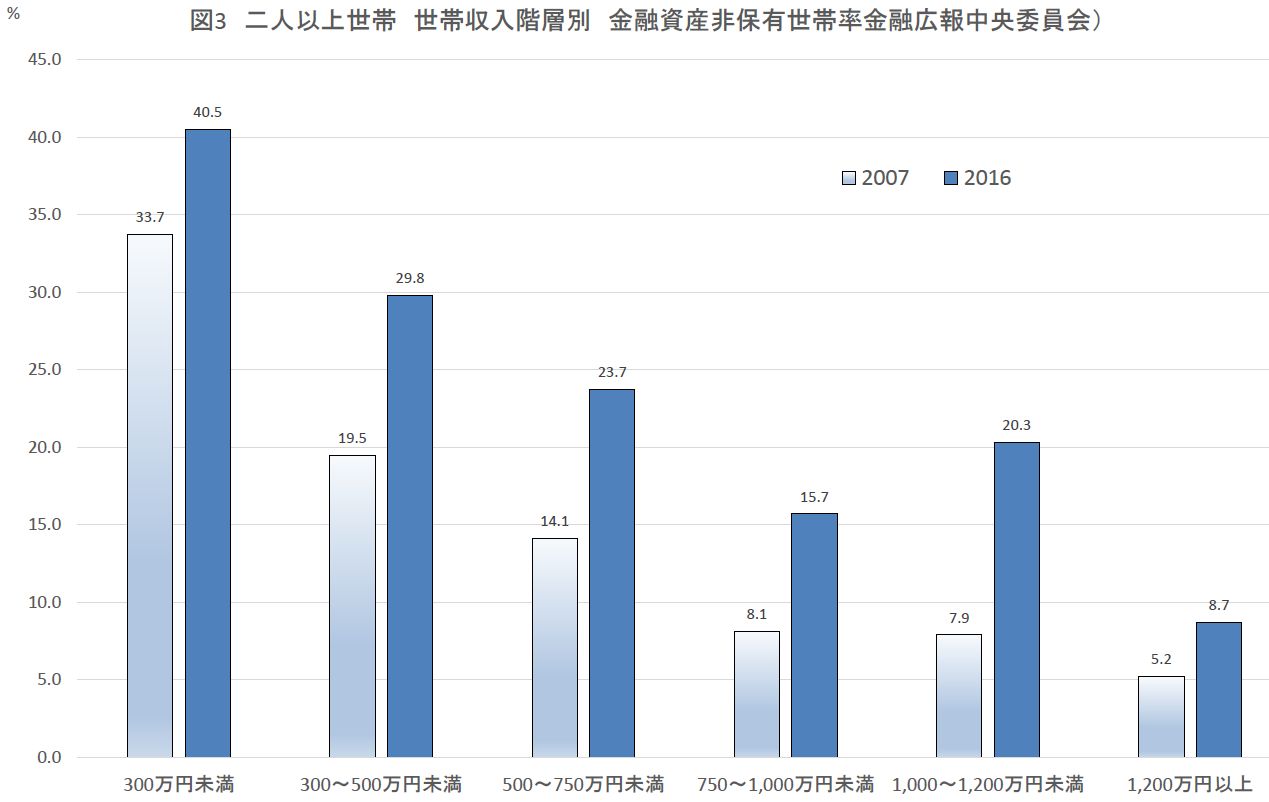

低収入世帯だけではない

▼図3をみると、金融資産無し世帯の割合は、中間所得層でも同じように拡大していることがわかる。所得1,200万円以上を除くと、むしろ、所得が高い方が金融資産無しの伸び方が大きい。

無貯蓄の高齢者世帯と子育て世帯の急増──「国民生活基礎調査」

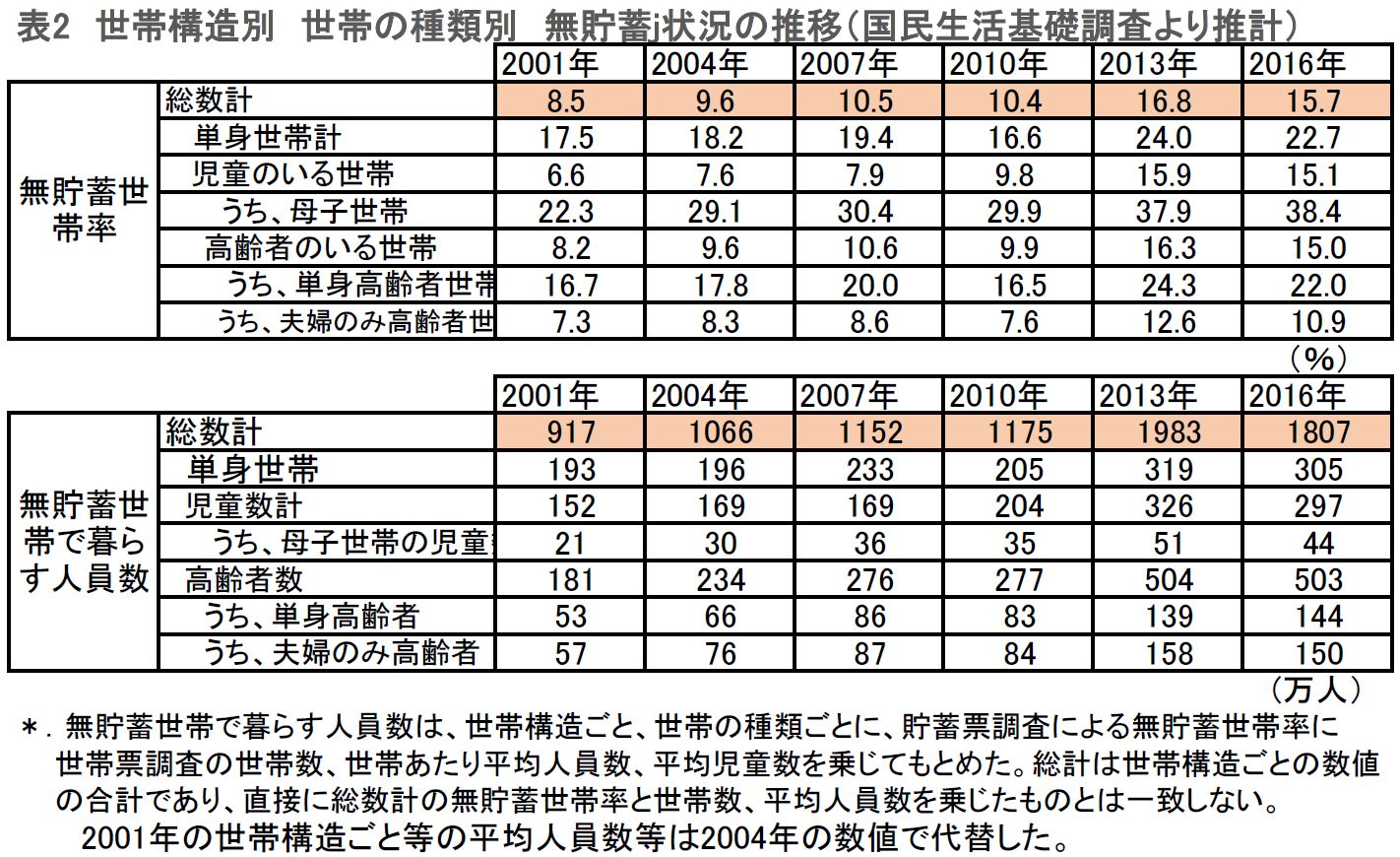

別の調査を見よう。厚労省の「国民生活基礎調査」は、3年に一度の「大調査」で貯蓄状況を調べている。金融広報中央委員会の調査とは違って、こちらは日常的出し入れの預金口座なども、回答者が<貯蓄>と判断する場合は「貯蓄有り」に含まれる。そのため、無貯蓄世帯率は金融広報中央委員会によるものよりも低い。基本的動向はこの調査も同じで、無貯蓄率は2010年を境に大きく上がっている。

「国民生活基礎調査」では世帯類型、世帯構造ごとの無貯蓄世帯集計があり、それぞれの世帯数、世帯平均人数等の調査・集計とこれを合わせて用いると、無貯蓄世帯で暮らす人の数もわかる(▼表2)。無貯蓄世帯で暮らす人の総数は、この15年間でほぼ2倍になった。

子どもがいる世帯の場合、世帯総数は減少しているが、無貯蓄率が大きく上がったため、無貯蓄世帯で暮らす子どもの数は約2倍になった。

高齢者では、世帯総数も、無貯蓄世帯の割合もともに大きく増えたため、無貯蓄で暮らす人員数が大幅に増えた(15年で2.8倍)。高齢者のみで暮らす無貯蓄の人数も15年間で2.7倍の増加である。後でふれるが、医療・介護問題への影響は大きい。

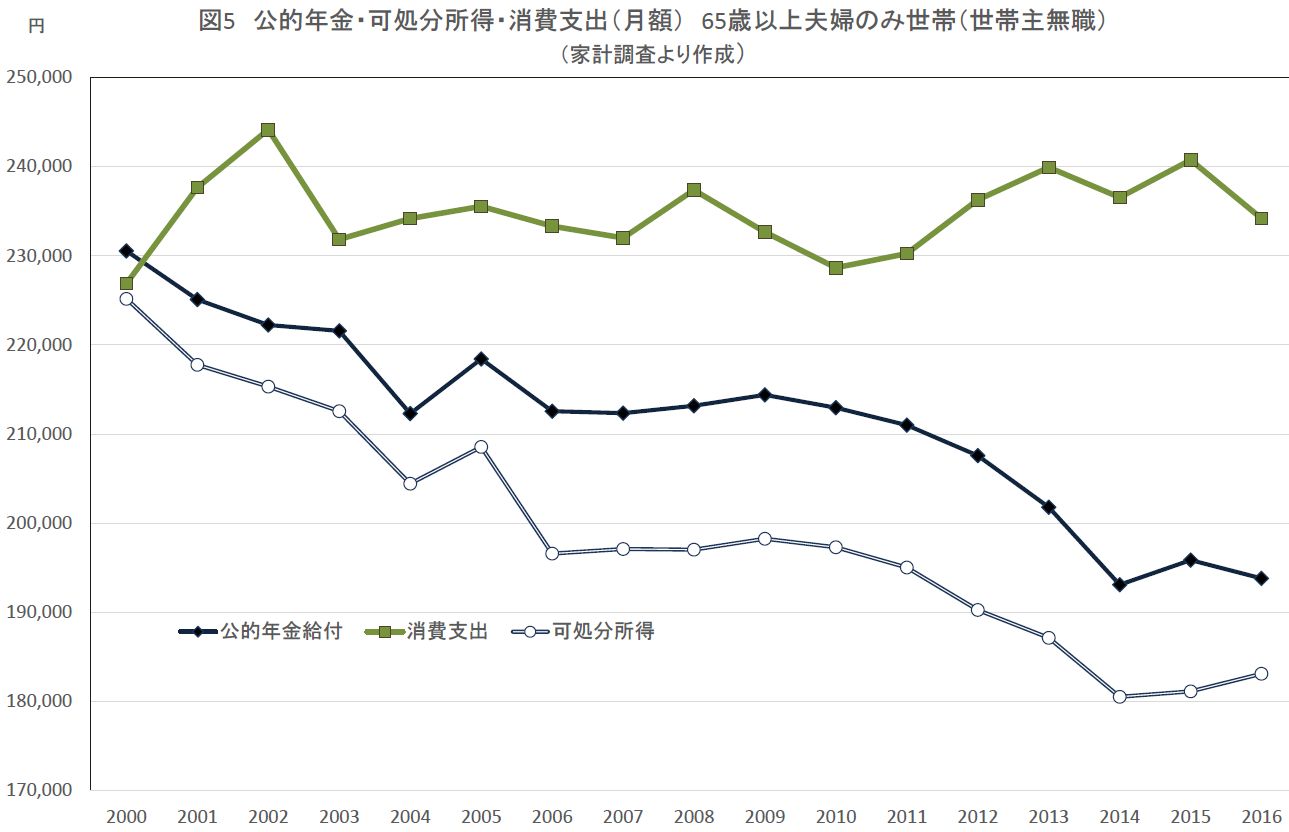

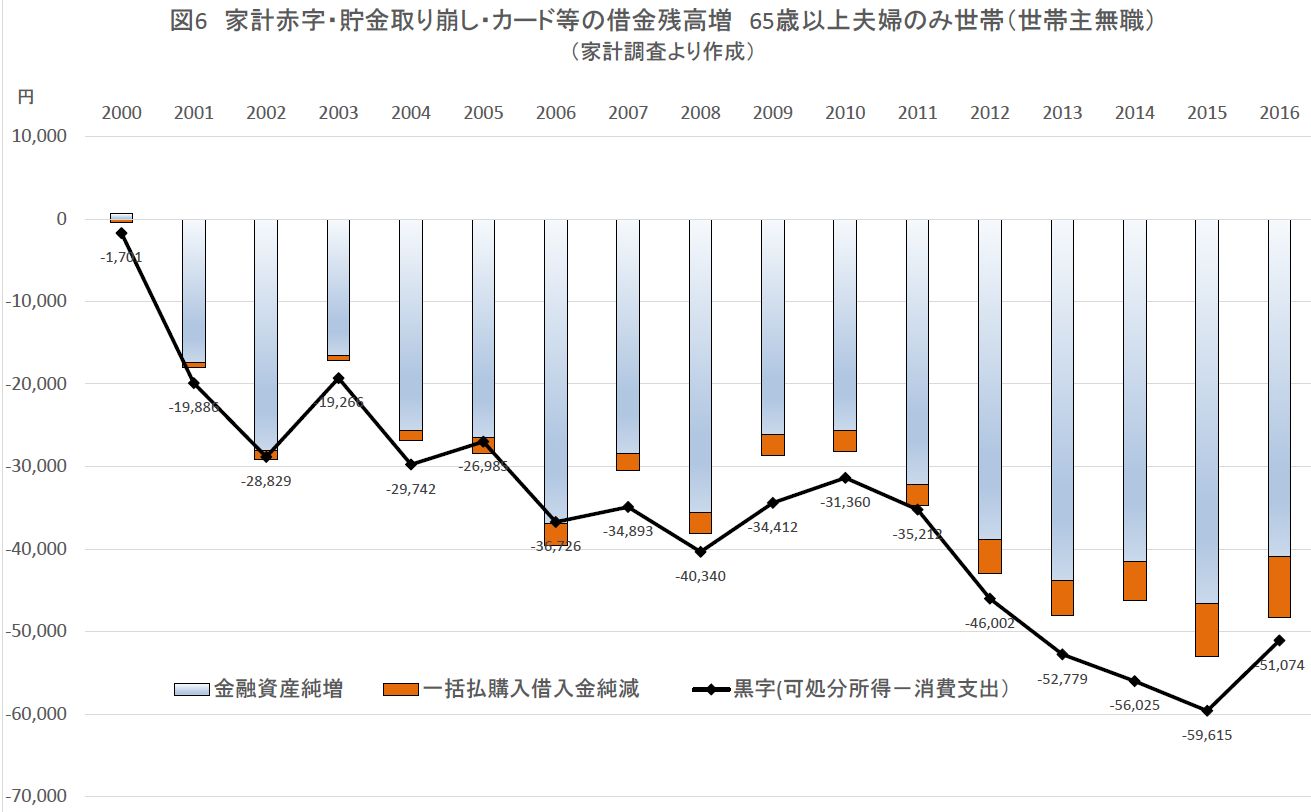

貯蓄取り崩し、毎月平均4万円──65歳以上無職の夫婦世帯

高齢者の場合、貯蓄をとりくずしながら生活するのは、相当額の貯蓄があれば織り込み済みの行動でもある。実際はどうか。

▼図5、6は、夫婦高齢者(世帯主無職)の家計状況の月平均を表したものである。2000年には消費支出と可処分所得が均衡していたが、2016年では5万円強の赤字となっており、うち4万円が貯蓄取り崩しで賄われていることが分かる(「金融資産純増」額がマイナスになっている分)。

しかし、これはあくまでも<平均>での話であり、貯蓄が無い、あるいは、わずかであれば取り崩しはできない。ではどのくらいの貯蓄額から取り崩しがふつうになるのか?

通常の取り崩しは900万円以上

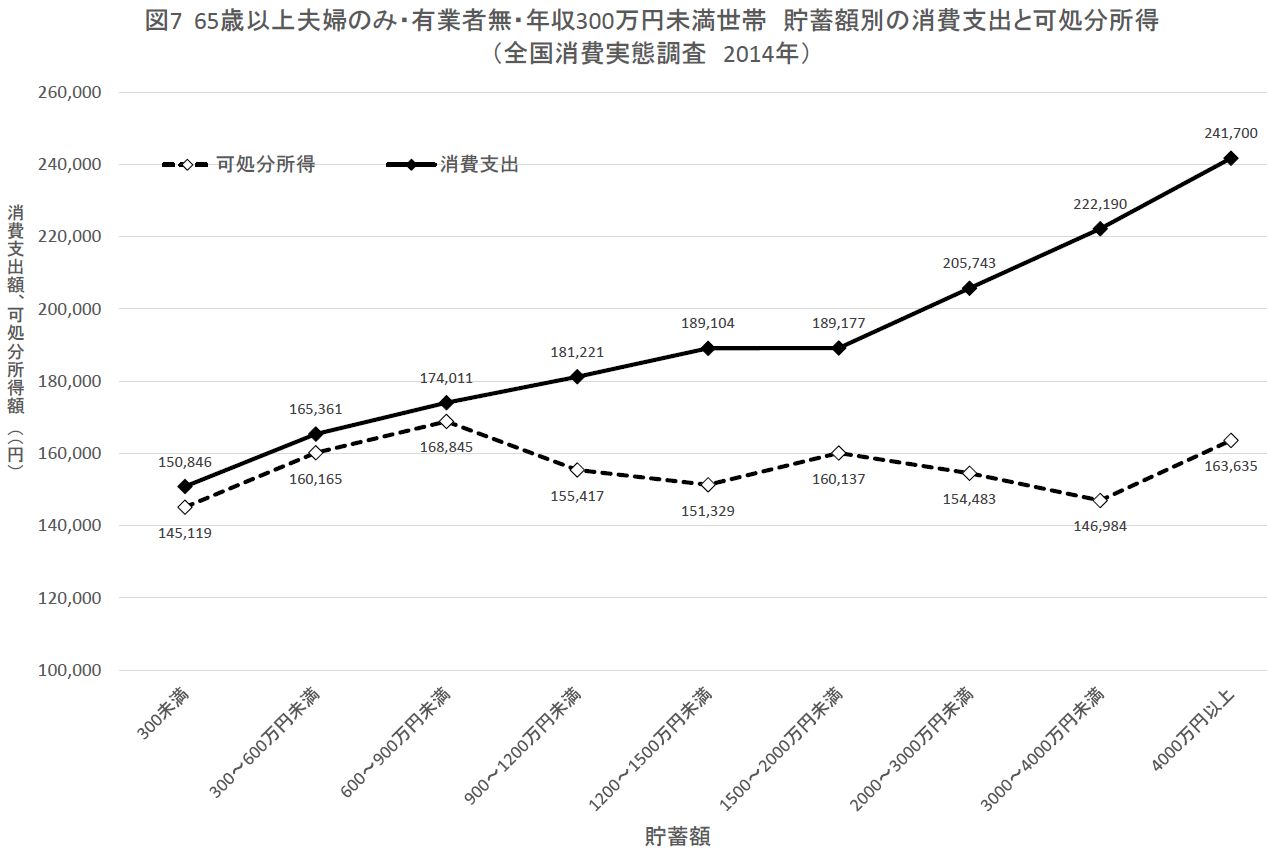

▼図7は2014年の「全国消費実態調査」を用いたものだ。年収300万円未満の65歳以上無職夫婦世帯のデータだが、貯蓄額が900万円以上で、消費支出と可処分所得が離れ始め、2,000万円以上でさらに差が広がる。この差のほとんどは貯蓄の取り崩しによると思われるため、この収入階層では900万円が一応の目安ということになろう。集計階層の幅が大きく、また、年齢によっても、取り崩し可能な額は異なるはずなので、正確なところはわからない。なお、年収300~400万円未満階層の場合でも、貯蓄額900万円以上、2,000万円以上に変化がみられる点は同じである。

介護保険利用を抑制しないのは貯蓄2,000万円以上

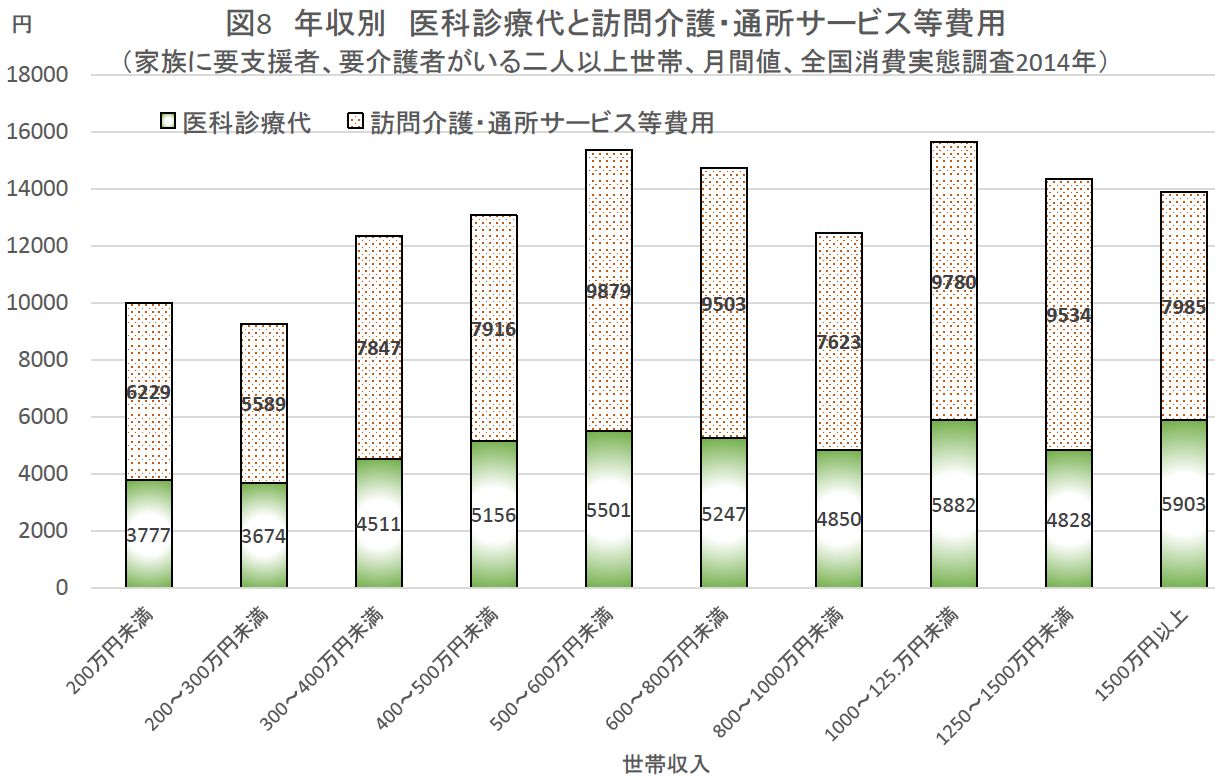

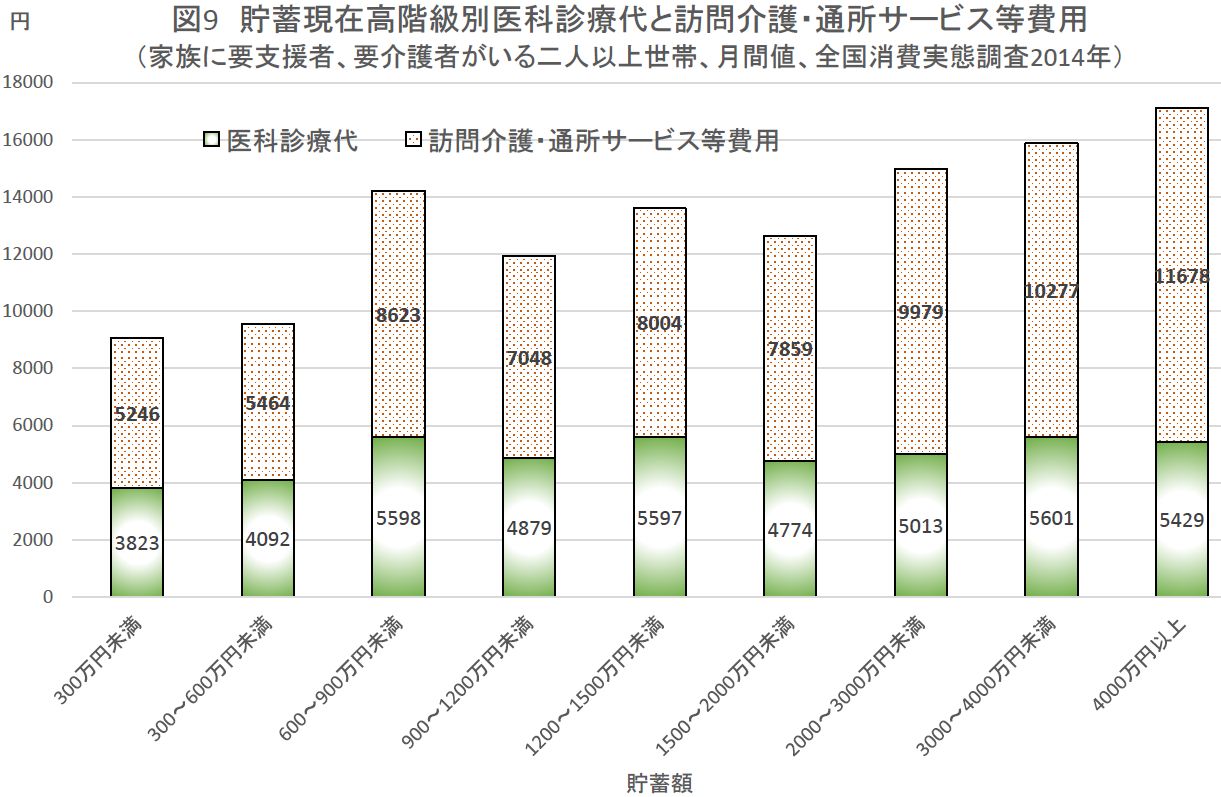

▼図8、9は、要介護者、要支援者がいる二人以上世帯についてのデータである(2014年「全国消費実態調査」)。医療の窓口負担平均月額、介護保険利用料の平均月額が図示されている。図8は収入階層に応じたものだが、高収入階層の支出額は、医療、介護ともに、低収入階層の1.5倍程度になっている。貯蓄額階層に応じた図9をみると、医療窓口負担は同様に1.5倍程度の差だが、介護保険利用料の方は2倍以上の差であり、その差は2,000万円を超えると大きくなっている。つまり、介護保険制度は、貯蓄額が2,000万円を超えたあたりから、利用の抑制が外れると考えてよい。

利用が抑制されている分は、家族の負担と本人の我慢で置き換えられる。「介護の社会化」が期待されて出発した介護保険制度ではあったが、要介護度ごとに決められた「支給限度額」まで利用することでさえ、多額の貯蓄が必要なのだ。

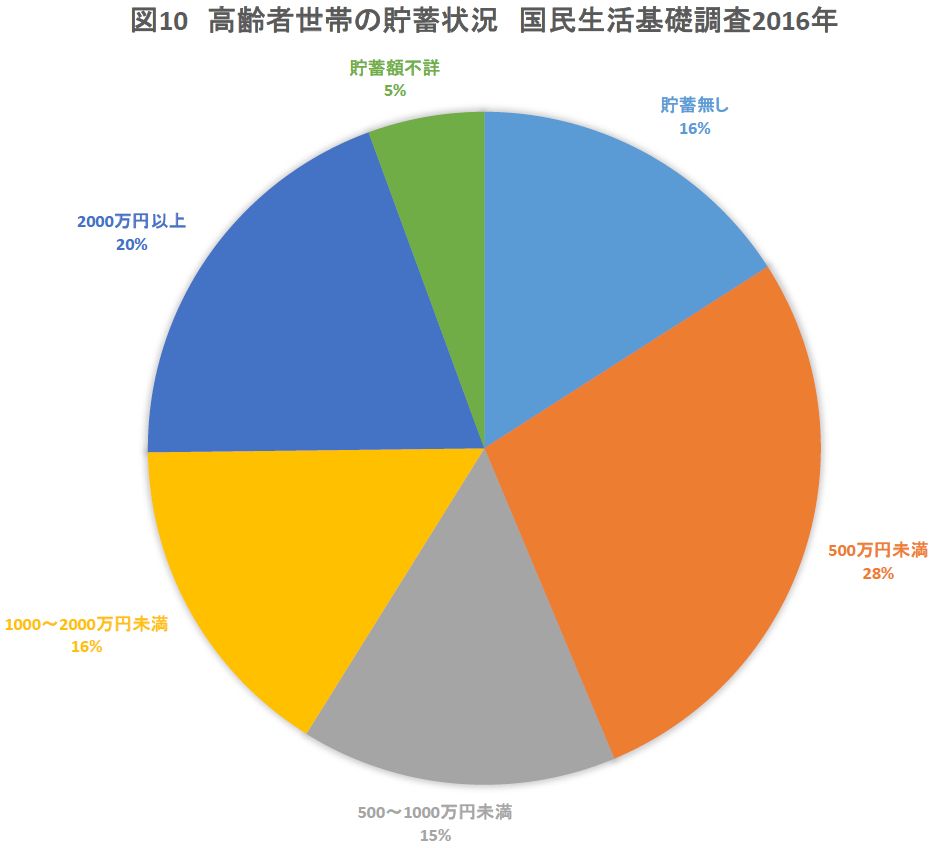

では、どれほどの高齢者世帯がそうした額の貯蓄を持っているのか。

▼図10は「国民生活基礎調査」による高齢者世帯の貯蓄状況である。貯蓄1,000万円以上は36%、2,000万円以上は20%にすぎない。なお、「金融広報中央委員会」の2016年調査でも、世帯主70歳以上の二人以上世帯では、1,000万円以上が37.5%、2,000万円以上が22.6%と大きな違いはない。

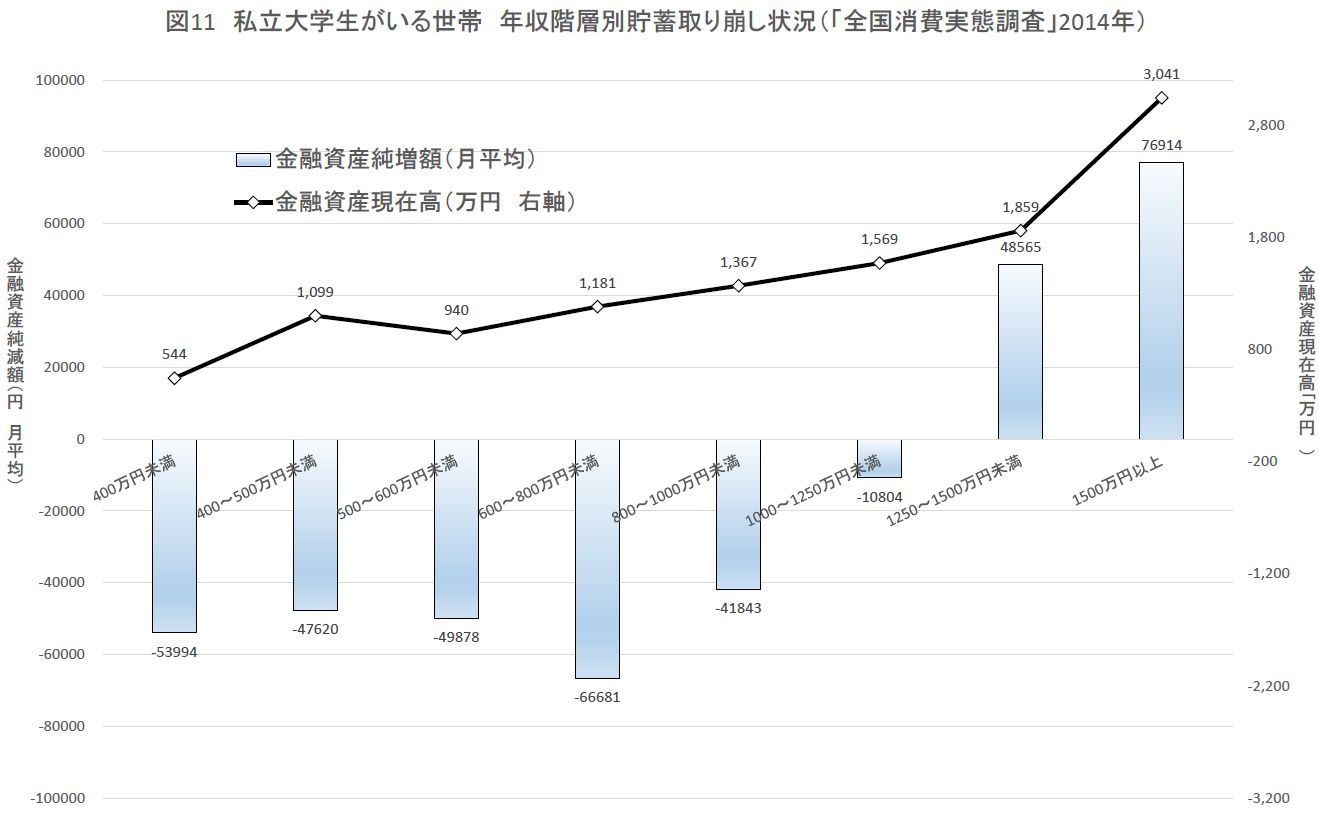

私立大学生がいる世帯の貯蓄取り崩し

▼図11は私立大学生(大学生の約4分の3)がいる世帯の貯蓄取り崩しの状況を、年収階層別に示したものである。あくまで平均での値だが、年収が1,250万円までは毎月数万円を取り崩しており、また、取り崩せるだけの数百万円~1,500万円ほどの貯蓄がある。年収600万円未満の世帯をとってみると、私立大学生がいる世帯の22%にあたるが、その貯蓄額平均は823万円であり、1カ月の取り崩し平均額は5.1万円ほどである。

世帯形成・子育て、医療・介護とならんで、高卒後の学校教育も相当額の貯蓄を想定せざるをえない状況である。

相当額の貯蓄を大前提とする生活様式の破綻──無貯蓄はもはや「例外」ではない

▼図12は、金融広報中央委員会の長期データを示したものである。無貯蓄世帯率は1990年代中葉まで10%未満であり、これを「例外」として処理する社会枠組が広く受け入れられてきたことは理解できないことではない。だが、その後、貧困拡大の第1期(1990年代末から2003年頃)と第2期(2009年以降)を経て3割を超えるようになった無貯蓄は、もはや「例外」とは見なせない。

無貯蓄の「非例外化」は、相当額の貯蓄を必要とする生活様式の原理的な見直しをせまっている。福祉国家型の生活保障の枠組みを真剣に検討する必要があろう。

後藤道夫(福祉国家構想研究会共同代表、都留文科大学名誉教授)

▼関連文献

シリーズ福祉国家構想6

岡﨑祐司 編

福祉国家構想研究会 編

『老後不安社会からの転換

――介護保険から高齢者ケア保障へ』(大月書店)

シリーズ福祉国家構想3

後藤道夫 編

布川日佐史 編

福祉国家構想研究会 編

『失業・半失業者が暮らせる制度の構築

――雇用崩壊からの脱却』(大月書店)

シリーズ福祉国家構想5

世取山洋介 編

福祉国家構想研究会 編

『公教育の無償性を実現する

――教育財政法の再構築』(大月書店)